Hướng dẫn cách tra cứu nộp thuế tờ khai 2024

- 331

- 21/10/2024

Trong hệ thống tài chính của mỗi quốc gia, nộp thuế là nghĩa vụ quan trọng mà mọi cá nhân và doanh nghiệp phải tuân thủ. Tờ khai thuế đóng vai trò như một tài liệu chính thức giúp nhà nước theo dõi và quản lý nguồn thu thuế từ các đối tượng nộp thuế. Việc nộp tờ khai thuế không chỉ giúp bạn hoàn thành trách nhiệm công dân mà còn đảm bảo tuân thủ pháp luật, tránh các hình phạt hành chính hoặc tài chính không đáng có.

Hiện nay, với sự phát triển của công nghệ, quá trình tra cứu và nộp thuế đã trở nên thuận tiện hơn thông qua các hệ thống trực tuyến. Người nộp thuế có thể dễ dàng tra cứu thông tin và tình trạng nộp thuế của mình, đồng thời thực hiện việc nộp thuế một cách nhanh chóng và chính xác. Trong bài viết này, chúng ta sẽ cùng tìm hiểu chi tiết các loại tờ khai thuế phổ biến, cách tra cứu nộp thuế tờ khai trực tuyến, từ đó giúp bạn đảm bảo thực hiện đúng nghĩa vụ thuế với nhà nước.

I. Tra cứu nộp thuế tờ khai là gì ?

I. Tra cứu nộp thuế tờ khai là gì ?

Tra cứu nộp thuế tờ khai là quá trình kiểm tra, theo dõi thông tin về tình trạng nộp thuế và các tờ khai thuế đã được nộp lên cơ quan thuế thông qua các phương tiện như hệ thống thuế điện tử. Cụ thể, tra cứu này giúp người nộp thuế biết được:

-

Tình trạng nộp thuế: Xác nhận xem đã nộp thuế đúng hạn và đúng số tiền chưa, có phát sinh nợ thuế hay không.

-

Tình trạng tờ khai thuế: Xác định tờ khai thuế đã được gửi thành công đến cơ quan thuế, đã được chấp nhận hay cần sửa đổi, bổ sung.

-

Thông tin về số tiền thuế đã nộp: Tra cứu số tiền đã nộp, thời gian nộp, và loại thuế đã nộp (ví dụ: thuế thu nhập cá nhân, thuế giá trị gia tăng).

-

Tra cứu các thông tin khác liên quan đến thuế: Bao gồm các thông tin về hóa đơn, biên lai, và các báo cáo khác liên quan đến thuế.

Quá trình tra cứu này thường được thực hiện trực tuyến qua Cổng thông tin điện tử của Tổng cục Thuế hoặc thông qua ứng dụng eTax Mobile, mang lại sự tiện lợi và minh bạch cho cá nhân và doanh nghiệp trong việc quản lý nghĩa vụ thuế của mình.

II. Các loại tờ khai thuế phổ biến

Trong quá trình thực hiện nghĩa vụ thuế, có nhiều loại tờ khai thuế mà cá nhân và doanh nghiệp phải nộp tùy thuộc vào loại hình kinh doanh, thu nhập hoặc các hoạt động khác. Dưới đây là các loại tờ khai thuế phổ biến nhất:

1. Tờ khai thuế thu nhập cá nhân (TNCN)

- Đối tượng áp dụng: Cá nhân có thu nhập từ tiền lương, tiền công, thu nhập từ kinh doanh, và các khoản thu nhập khác chịu thuế theo quy định.

- Mục đích: Tờ khai này giúp xác định mức thu nhập cá nhân chịu thuế và số tiền thuế phải nộp dựa trên thu nhập thực tế.

- Tần suất nộp: Theo kỳ tính thuế (thường là theo tháng hoặc theo quý).

2. Tờ khai thuế giá trị gia tăng (GTGT)

- Đối tượng áp dụng: Các tổ chức, cá nhân sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng.

- Mục đích: Tờ khai GTGT giúp tính số thuế GTGT phát sinh từ hoạt động sản xuất kinh doanh của doanh nghiệp và xác định số thuế phải nộp.

- Tần suất nộp: Theo tháng hoặc quý tùy thuộc vào doanh thu của doanh nghiệp.

3. Tờ khai thuế thu nhập doanh nghiệp (TNDN)

- Đối tượng áp dụng: Các doanh nghiệp có thu nhập chịu thuế từ hoạt động sản xuất, kinh doanh.

- Mục đích: Tờ khai thuế TNDN giúp doanh nghiệp kê khai thu nhập chịu thuế và tính số thuế phải nộp cho nhà nước.

- Tần suất nộp: Theo quý và quyết toán năm.

4. Tờ khai thuế môn bài

- Đối tượng áp dụng: Các cá nhân, doanh nghiệp, hộ kinh doanh có hoạt động sản xuất kinh doanh.

- Mục đích: Thuế môn bài là một loại thuế trực thu được thu hằng năm căn cứ vào mức vốn điều lệ hoặc doanh thu của doanh nghiệp, hộ kinh doanh.

- Tần suất nộp: Nộp một lần khi bắt đầu hoạt động kinh doanh và sau đó vào đầu mỗi năm tài chính.

5. Tờ khai thuế tiêu thụ đặc biệt

- Đối tượng áp dụng: Các doanh nghiệp sản xuất hoặc nhập khẩu các mặt hàng thuộc diện chịu thuế tiêu thụ đặc biệt (như rượu, bia, thuốc lá, xe ô tô, và một số dịch vụ khác).

- Mục đích: Kê khai số thuế tiêu thụ đặc biệt phát sinh từ hoạt động sản xuất, nhập khẩu và tiêu thụ sản phẩm.

- Tần suất nộp: Theo tháng.

6. Tờ khai thuế tài nguyên

- Đối tượng áp dụng: Các tổ chức, cá nhân có hoạt động khai thác tài nguyên thiên nhiên thuộc diện chịu thuế tài nguyên như dầu khí, khoáng sản, nước ngọt, nước mặn, nước khoáng.

- Mục đích: Xác định lượng tài nguyên khai thác và tính thuế tài nguyên phải nộp dựa trên sản lượng khai thác.

- Tần suất nộp: Theo tháng hoặc quý.

7. Tờ khai thuế xuất nhập khẩu

- Đối tượng áp dụng: Các tổ chức, cá nhân thực hiện hoạt động xuất khẩu, nhập khẩu hàng hóa.

- Mục đích: Xác định số thuế phải nộp dựa trên giá trị hàng hóa xuất, nhập khẩu.

- Tần suất nộp: Mỗi lần phát sinh hoạt động xuất, nhập khẩu.

Những tờ khai này là các công cụ pháp lý để nhà nước quản lý thuế hiệu quả, và việc nộp đúng hạn, đầy đủ sẽ giúp các cá nhân và doanh nghiệp tránh những vi phạm pháp luật về thuế.

Hoặc nhấc máy lên, Gọi ngay cho chúng tôi: 0939 456 569 - 0936 146 055 (zalo).

III. Hướng dẫn tra cứu thông tin nộp thuế

Hiện nay, việc tra cứu thông tin nộp thuế đã trở nên đơn giản hơn nhờ sự hỗ trợ của các hệ thống điện tử do Tổng cục Thuế cung cấp. Dưới đây là hướng dẫn chi tiết giúp bạn tra cứu thông tin nộp thuế một cách dễ dàng và chính xác:

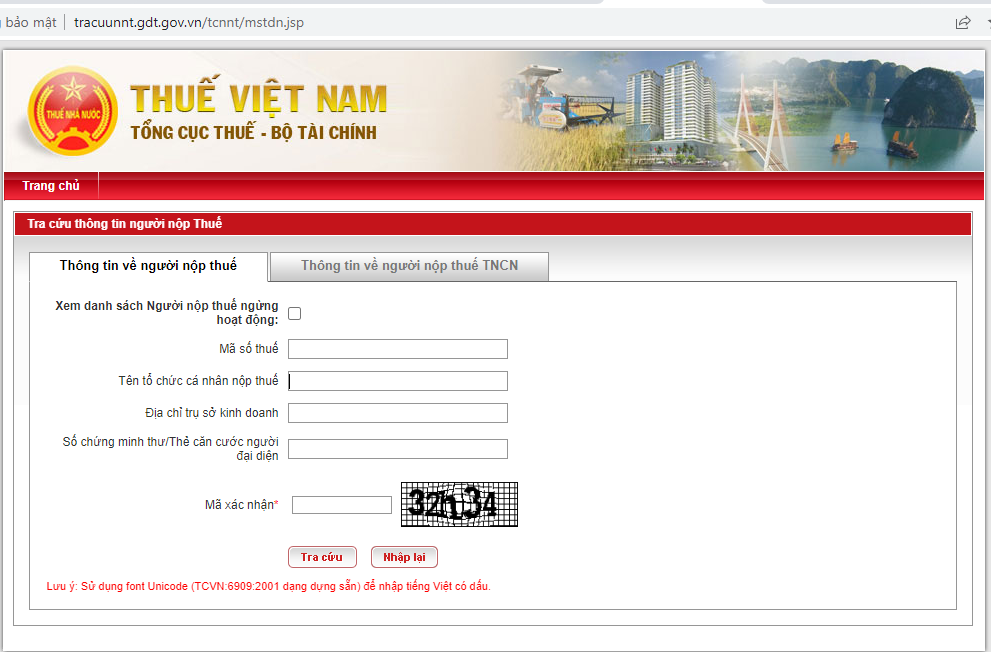

1. Tra cứu thông qua Cổng thông tin điện tử của Tổng cục Thuế

Bước này là cách phổ biến và tiện lợi nhất để tra cứu thông tin nộp thuế, phù hợp với cả cá nhân và doanh nghiệp. Các bước cụ thể như sau:

Bước 1: Truy cập vào website của Tổng cục Thuế

- Bạn truy cập vào Cổng thông tin điện tử của Tổng cục Thuế tại địa chỉ: https://thuedientu.gdt.gov.vn

Bước 2: Đăng nhập vào hệ thống

- Đối với cá nhân: Bạn chọn “Cá nhân” tại màn hình chính và sử dụng mã số thuế cá nhân (MST) để đăng nhập.

- Đối với doanh nghiệp: Bạn chọn “Doanh nghiệp” và sử dụng mã số thuế doanh nghiệp để đăng nhập.

Bước 3: Chọn mục “Tra cứu”

- Sau khi đăng nhập thành công, trên thanh menu chính, bạn chọn mục “Tra cứu” và lựa chọn loại tra cứu thông tin tờ khai, nộp thuế, hóa đơn, hoặc các thông tin liên quan khác.

Bước 4: Nhập thông tin cần tra cứu

- Điền các thông tin cần thiết như mã số thuế, thời gian tra cứu, và loại tờ khai.

- Sau khi nhập đầy đủ, nhấn nút “Tra cứu” và chờ kết quả hiện ra.

Bước 5: Xem kết quả

- Kết quả tra cứu sẽ hiển thị chi tiết các thông tin về tình trạng nộp thuế, số tiền thuế đã nộp, số tiền còn phải nộp (nếu có), và các thông tin liên quan khác.

- Bạn có thể tải về hoặc in kết quả để lưu trữ hoặc đối chiếu khi cần.

2. Tra cứu thông qua ứng dụng eTax Mobile

Để thuận tiện hơn, bạn có thể tra cứu thông tin nộp thuế qua ứng dụng eTax Mobile trên điện thoại thông minh.

Bước 1: Tải và cài đặt ứng dụng

- Bạn có thể tải ứng dụng eTax Mobile trên Google Play hoặc App Store.

Bước 2: Đăng nhập

- Đăng nhập vào ứng dụng bằng mã số thuế cá nhân hoặc mã số thuế doanh nghiệp.

Bước 3: Chọn mục tra cứu

- Từ màn hình chính của ứng dụng, chọn mục “Tra cứu” để kiểm tra tình trạng nộp thuế, tờ khai thuế đã nộp hoặc số thuế còn nợ.

3. Tra cứu thông tin trực tiếp tại cơ quan thuế

Trong một số trường hợp đặc biệt như không thể tra cứu qua hệ thống trực tuyến hoặc cần bổ sung hồ sơ, bạn có thể đến trực tiếp cơ quan thuế nơi mình đăng ký để được hỗ trợ.

Bước 1: Chuẩn bị giấy tờ cần thiết

- Mang theo chứng minh thư/căn cước công dân (đối với cá nhân) hoặc giấy phép kinh doanh (đối với doanh nghiệp), mã số thuế, và các giấy tờ liên quan.

Bước 2: Đến cơ quan thuế gần nhất

- Bạn đến cơ quan thuế nơi bạn đăng ký thuế để yêu cầu tra cứu thông tin.

Bước 3: Nhận hỗ trợ từ cán bộ thuế

- Cán bộ thuế sẽ hỗ trợ bạn trong việc tra cứu thông tin nộp thuế và cung cấp các hướng dẫn chi tiết nếu cần thực hiện các thao tác nộp thuế hoặc điều chỉnh thông tin.

Lưu ý khi tra cứu thông tin nộp thuế

- Mã số thuế: Đảm bảo sử dụng đúng mã số thuế đã đăng ký để tránh nhầm lẫn trong quá trình tra cứu.

- Thời gian tra cứu: Chọn đúng khoảng thời gian mà bạn cần tra cứu (theo tháng, quý, hoặc năm).

- Kết quả tra cứu: Kiểm tra kỹ các thông tin hiển thị, đặc biệt là số thuế đã nộp và số thuế còn phải nộp để tránh sai sót.

Việc tra cứu thông tin nộp thuế trực tuyến không chỉ giúp bạn quản lý tốt nghĩa vụ thuế mà còn đảm bảo tính minh bạch, chính xác trong quá trình kê khai và nộp thuế.

IV. Các bước nộp thuế và tờ khai thuế trực tuyến

Việc nộp thuế và tờ khai thuế trực tuyến giúp tiết kiệm thời gian, công sức và đảm bảo tính chính xác cao hơn so với việc nộp thủ công. Dưới đây là các bước chi tiết để thực hiện quy trình nộp thuế và tờ khai thuế trực tuyến thông qua hệ thống Thuế điện tử của Tổng cục Thuế Việt Nam.

1. Chuẩn bị trước khi nộp thuế trực tuyến

- Mã số thuế: Cá nhân hoặc doanh nghiệp cần có mã số thuế đã đăng ký với cơ quan thuế.

- Chữ ký số (token): Đối với doanh nghiệp, cần chuẩn bị chữ ký số (USB token) được cung cấp bởi các đơn vị được cấp phép để ký tờ khai điện tử.

- Tài khoản đăng nhập vào hệ thống Thuế điện tử: Nếu chưa có, bạn cần đăng ký tài khoản trên Cổng thông tin Thuế điện tử.

- Phần mềm hỗ trợ kê khai thuế: Tải phần mềm kê khai thuế (HTKK) do Tổng cục Thuế cung cấp và cài đặt trên máy tính.

2. Đăng nhập vào hệ thống Thuế điện tử

- Truy cập vào Cổng thông tin điện tử của Tổng cục Thuế tại địa chỉ: https://thuedientu.gdt.gov.vn

- Chọn mục “Doanh nghiệp” hoặc “Cá nhân” tùy vào đối tượng nộp thuế.

- Sử dụng mã số thuế, mật khẩu và mã xác nhận để đăng nhập vào hệ thống.

3. Lập tờ khai thuế

- Bước 1: Mở phần mềm HTKK (Hỗ trợ kê khai)

- Sau khi cài đặt, mở phần mềm HTKK trên máy tính.

- Chọn đúng loại tờ khai thuế cần kê khai (ví dụ: Tờ khai thuế TNCN, Tờ khai thuế GTGT, Tờ khai thuế TNDN).

- Bước 2: Nhập dữ liệu kê khai

- Điền các thông tin cần thiết như mã số thuế, kỳ kê khai (tháng, quý hoặc năm) và các thông tin thuế liên quan.

- Bước 3: Kết xuất tờ khai

- Sau khi nhập đầy đủ thông tin, bạn kết xuất tờ khai ra file XML để nộp qua cổng Thuế điện tử.

4. Nộp tờ khai thuế trực tuyến

- Bước 1: Truy cập vào hệ thống Thuế điện tử

- Sau khi đã đăng nhập vào hệ thống, chọn mục “Khai thuế” trên thanh menu.

- Bước 2: Nộp tờ khai

- Nhấn vào “Nộp tờ khai” và chọn file tờ khai XML đã kết xuất từ phần mềm HTKK.

- Kiểm tra lại thông tin tờ khai trước khi nộp.

- Bước 3: Ký và nộp tờ khai

- Doanh nghiệp cần cắm USB token (chữ ký số) vào máy tính và thực hiện ký điện tử cho tờ khai.

- Nhấn “Nộp tờ khai” để hoàn tất quá trình nộp.

5. Nộp thuế trực tuyến

- Bước 1: Truy cập mục “Nộp thuế”

- Tại giao diện chính của hệ thống Thuế điện tử, chọn mục “Nộp thuế”.

- Bước 2: Lập giấy nộp tiền

- Điền các thông tin vào giấy nộp tiền: mã số thuế, tên đơn vị, số tiền thuế cần nộp, thông tin tài khoản ngân hàng của doanh nghiệp hoặc cá nhân.

- Chọn ngân hàng mà bạn sẽ nộp thuế.

- Bước 3: Ký và nộp giấy nộp tiền

- Doanh nghiệp cắm USB token vào máy để ký điện tử.

- Nhấn nút “Nộp giấy nộp tiền” để thực hiện nộp thuế.

6. Kiểm tra và xác nhận nộp thuế

- Sau khi nộp thuế và tờ khai thành công, hệ thống sẽ gửi thông báo xác nhận qua email hoặc hiển thị trên hệ thống.

- Bạn có thể kiểm tra lại trạng thái nộp thuế và tờ khai thông qua mục “Tra cứu” trên hệ thống Thuế điện tử.

Một số lưu ý quan trọng:

- Thời gian nộp: Đảm bảo nộp đúng thời hạn theo quy định của cơ quan thuế để tránh bị phạt chậm nộp.

- Chữ ký số: Kiểm tra chữ ký số của doanh nghiệp để đảm bảo không hết hạn trong quá trình nộp tờ khai.

- Kiểm tra thông tin: Đảm bảo thông tin kê khai trong tờ khai thuế là chính xác trước khi nộp.

Việc nộp thuế và tờ khai thuế trực tuyến không chỉ giúp bạn tiết kiệm thời gian mà còn đảm bảo sự chính xác và minh bạch trong quy trình kê khai thuế.

V. Lưu ý khi nộp tờ khai thuế

Việc nộp tờ khai thuế là một quy trình quan trọng trong việc thực hiện nghĩa vụ thuế đối với cá nhân và doanh nghiệp. Để tránh các rủi ro hoặc sai sót trong quá trình nộp tờ khai, bạn cần lưu ý một số điểm sau:

1. Thời hạn nộp tờ khai thuế

- Tuân thủ thời hạn quy định: Mỗi loại tờ khai thuế có thời hạn nộp khác nhau, thường là theo tháng, quý hoặc năm. Bạn cần nắm rõ và đảm bảo nộp tờ khai đúng hạn để tránh bị phạt chậm nộp.

- Ví dụ: Tờ khai thuế giá trị gia tăng (GTGT) và thuế thu nhập doanh nghiệp (TNDN) thường phải nộp theo quý, trong khi thuế thu nhập cá nhân (TNCN) có thể phải nộp theo tháng hoặc quý tùy trường hợp.

- Phạt chậm nộp: Nếu nộp tờ khai thuế chậm, bạn có thể bị phạt từ 400.000 VND đến 5.000.000 VND tùy theo thời gian chậm nộp và quy định cụ thể.

2. Kiểm tra kỹ nội dung tờ khai trước khi nộp

- Thông tin chính xác: Trước khi nộp, hãy kiểm tra kỹ thông tin trong tờ khai, đặc biệt là các thông tin về mã số thuế, kỳ tính thuế, số tiền thuế phải nộp và các chi tiết liên quan khác.

- Số liệu kê khai: Đảm bảo số liệu trong tờ khai phải khớp với số liệu thực tế của doanh nghiệp/cá nhân và các tài liệu chứng từ liên quan.

3. Đảm bảo sử dụng phần mềm và hệ thống nộp thuế chính thức

- Phần mềm HTKK: Đối với doanh nghiệp, cần sử dụng phần mềm hỗ trợ kê khai thuế (HTKK) chính thức từ Tổng cục Thuế để đảm bảo dữ liệu đầu vào đúng định dạng và chuẩn mực.

- Hệ thống nộp thuế điện tử: Nên nộp tờ khai qua Cổng thông tin điện tử của Tổng cục Thuế hoặc các kênh chính thức khác để đảm bảo an toàn và tránh các rủi ro về thông tin.

4. Chuẩn bị đầy đủ hồ sơ và tài liệu cần thiết

- Tài liệu kê khai: Đảm bảo rằng các tài liệu như bảng lương, hóa đơn giá trị gia tăng, báo cáo tài chính và các chứng từ liên quan khác đã được chuẩn bị kỹ trước khi kê khai thuế.

- Chữ ký số (USB token): Đối với doanh nghiệp, cần đảm bảo chữ ký số còn hạn và được cắm vào máy tính khi nộp tờ khai trực tuyến.

5. Sửa chữa tờ khai khi có sai sót

- Khai bổ sung tờ khai: Trong trường hợp phát hiện sai sót sau khi đã nộp tờ khai, bạn cần thực hiện nộp tờ khai bổ sung để chỉnh sửa và tránh bị xử phạt. Tờ khai bổ sung có thể nộp bất kỳ lúc nào nhưng cần kèm theo giải trình lý do và các điều chỉnh.

- Thời gian sửa sai: Nên thực hiện khai bổ sung ngay khi phát hiện lỗi để tránh các hệ quả pháp lý hoặc bị xử phạt vì số liệu không chính xác.

6. Giữ lại biên nhận sau khi nộp tờ khai

- Xác nhận nộp thuế: Sau khi hoàn tất nộp tờ khai, hệ thống sẽ gửi lại biên nhận hoặc thông báo xác nhận đã nộp. Hãy lưu trữ các biên nhận này để làm cơ sở chứng minh bạn đã nộp tờ khai đúng thời hạn.

- Lưu trữ tài liệu: Ngoài biên nhận, hãy lưu trữ bản sao tờ khai thuế và các chứng từ liên quan để đối chiếu khi cần thiết.

7. Thường xuyên cập nhật các quy định mới về thuế

- Thay đổi chính sách thuế: Chính sách thuế có thể thay đổi theo từng giai đoạn. Bạn cần theo dõi các thông báo mới từ cơ quan thuế để đảm bảo tuân thủ đúng các quy định hiện hành.

- Thông báo từ Tổng cục Thuế: Thường xuyên kiểm tra thông tin trên Cổng thông tin điện tử của Tổng cục Thuế hoặc nhận thông báo qua email nếu có các thay đổi về quy định nộp thuế và tờ khai.

8. Chuẩn bị tài khoản ngân hàng đủ số dư

- Số dư tài khoản: Khi thực hiện nộp thuế trực tuyến, hãy đảm bảo tài khoản ngân hàng có đủ số dư để thanh toán số tiền thuế cần nộp. Tránh tình trạng nộp thuế bị gián đoạn do tài khoản không đủ tiền.

- Ngân hàng liên kết: Đảm bảo rằng bạn đã đăng ký dịch vụ nộp thuế điện tử với ngân hàng liên kết cùng hệ thống Thuế điện tử.

Bằng cách tuân thủ các lưu ý này, bạn sẽ đảm bảo quy trình nộp tờ khai thuế diễn ra suôn sẻ, đúng quy định và tránh các rủi ro về pháp lý hoặc xử phạt từ cơ quan thuế.

Kết luận

Việc nộp tờ khai thuế là một trong những nghĩa vụ quan trọng mà mọi cá nhân và doanh nghiệp cần thực hiện đầy đủ và đúng hạn. Sự phát triển của công nghệ đã giúp quá trình kê khai và nộp thuế trở nên thuận tiện hơn thông qua các hệ thống trực tuyến. Tuy nhiên, để đảm bảo tính chính xác và tránh những sai sót, bạn cần chú ý tuân thủ đúng các quy định, kiểm tra kỹ lưỡng thông tin tờ khai, và luôn cập nhật những thay đổi mới nhất trong chính sách thuế.

Bằng cách thực hiện các bước kê khai thuế theo quy trình chính xác và tuân thủ các lưu ý về thời hạn nộp, cách thức tra cứu, bạn không chỉ đảm bảo hoàn thành nghĩa vụ pháp lý mà còn tránh được các rủi ro xử phạt không đáng có. Việc duy trì tính minh bạch và rõ ràng trong các khoản thuế không chỉ giúp bạn quản lý tài chính cá nhân hoặc doanh nghiệp tốt hơn mà còn góp phần vào sự phát triển bền vững của hệ thống tài chính quốc gia.

Trong tương lai, quá trình kê khai thuế chắc chắn sẽ tiếp tục được cải tiến, và việc nắm vững các bước, nguyên tắc là điều kiện tiên quyết để đảm bảo sự tuân thủ hiệu quả.

https://giayphepgm.com/quy-dinh-ve-thue-voi-ca-nhan-ban-hang-online/

I. Tra cứu nộp thuế tờ khai là gì ?

I. Tra cứu nộp thuế tờ khai là gì ?